深入解析高潜力公链Converge首个项目:Terminal核心机制,让DeFi无门槛!

本文深入探讨高潜力公链 Converge 及其首个原生 DEX Terminal。详细拆解其创新的 Yield-Extraction 模式如何解决收益型稳定币的无常损失问题。本文源自 加密狗 所著文章,由Foresight News整理、编译及撰稿。

(前情提要:加密货币分析:教堂、游乐园与赌场 —— 2025 年公链生态的三重视角 )

发现了好项目,自然要分享出来:最近半年似乎全网都忽视了一个高潜力公链——Converge Chain,这也很正常,因为中英文圈没有几个部落客解读,散户有可能看到了也没当回事。大家都在一次次错过中,继续错过下一个项目。

7 月上旬我在找项目的时候,看到 Terminal 从 0 开始,到现在 TVL 已经冲到 2.9 亿美元,这说明「聪明的钱」永远都在悄无声息地进入重点领域,从而拉开与散户的距离。

好项目被狗哥发现了,自然要深度解读。今天主要内容包括:

- 当前稳定币趋势 (可跳过)

- 为什么重点关注 Converge 的 Terminal

- 小白过渡篇:IL 怎么出现的?(可跳过)

- Terminal 怎么透过 Yield-Extraction 重塑流动性?

- 怎样参与 Terminal 空投及项目发币预期

稳定币的叙事,始终是 DeFi 与 TradFi 之间最重要的桥梁。并且稳定币的形态不断变化,从 托管美元 (USDT/USDC),到 链上抵押 (DAI),再到 算法实验 (UST),如今进入 收益驱动 + 合规化 阶段 (sUSDe、USD1)……

如果要盘点,那就是从 2013 年开始,在所有的牛熊更替中,曾经出现过二十多种稳定币项目,这些项目按照性质分,目前有这几个方向:

1、中心化稳定币:比如 USDT、USDC (覆盖面最广的稳定币)

2、超额抵押稳定币:DAI (MakerDAO)、sDAI、LUSD (Liquity)

3、算法稳定币:Terra UST (已崩溃)、AMPL、Frax (部分算法)

4、前期的零风险合成美元:sUSD、BitUSD (早期)

5、政府 合规稳定币:锚定法币 + 国债储备 (USD1、央行数位货币);

6、RWA 驱动稳定币:背后资产是美债、票据、存单,接轨 TradFi。

7、收益型稳定币:持有即能获得收益 (Ethena sUSDe 和 USDe)

稳定币从 合成资产 → 中心化托管 → 抵押式 → 算法实验 → 收益驱动 + 合规化 的完整演进路径。

Ethena 的 sUSDe 和 USDe (收益型稳定币) 已成为市值第三大的稳定币,这么强的发展势头让 Spark、 Aave 和 Circle 等其他发行方也在探索该市场。

因为不管 Web3 产业怎么发展,项目方和用户都要变现,变现就离不开稳定币,这跟所有 Web3 用户都有密切的关系。所以说稳定币是拥有超过 1 亿用户的市场,也是一个重要的创收市场。

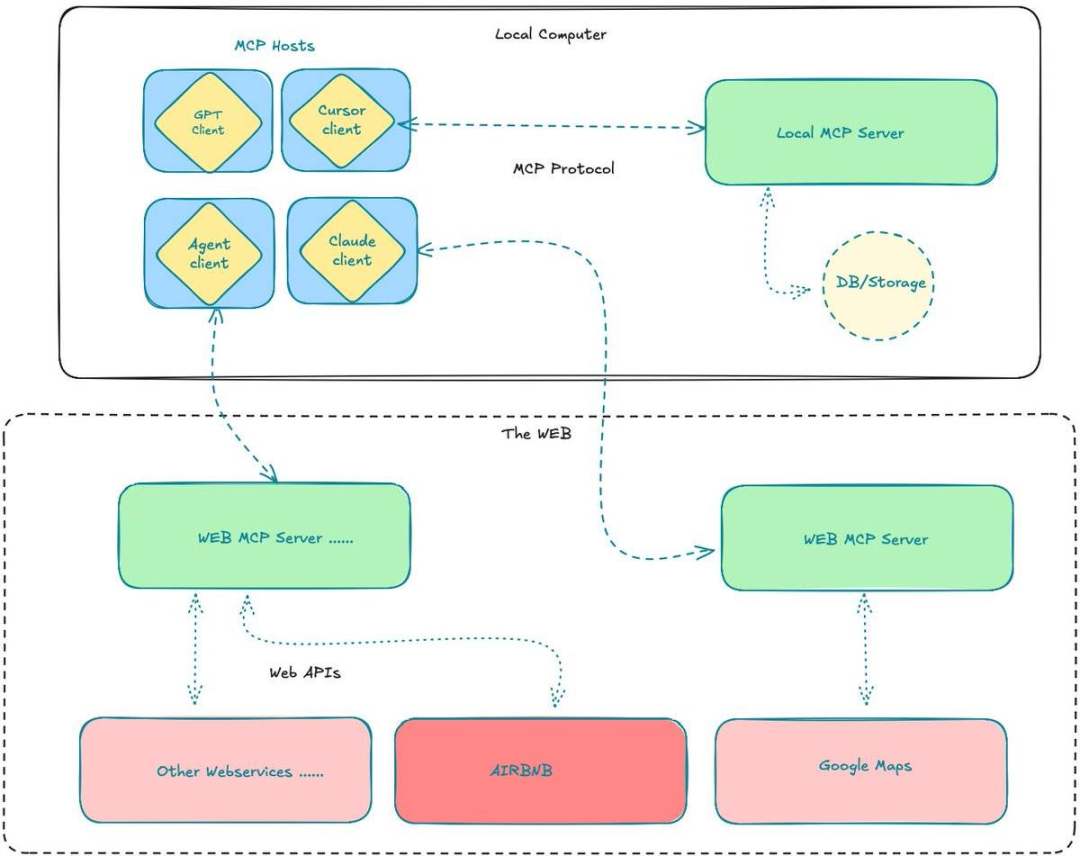

二、为什么重点关注 Converge 的 Terminal由于传统 AMM 较旧的模式,Ethena 的 sUSDe 经常会永久性不可避免损失,所以 Ethena 一直在悄悄做一件事情——开发 Converge Chain,这是一个为「机构、RWA、收益交易」而生的链,完全以合规为导向、以机构需求为中心设计的公链。

Converge 提供了合规框架、KYC/AML 模组、RWA 支援模组,适合机构在上面操作、套利、投资。

而 Terminal 就是部署在 Converge 的原生 DEX,重要性类似于 Uniswap 之于 Ethereum。

Terminal 在过去一年时间以 Ethena 的 sUSDe 和 USDe 为核心,利用这些资产的 583% 年增长率,吸引大量机构资金,并获得 Securitize (美国注册的 RWA 合规平台,发了 BlackRock 的 $BUIDL,是 RWA 合规龙头) 的背书。

前面说了 Converge 是一个机构级的公链,Terminal 又是 Converge 上面第一个原生 DEX,而 Securitize 又解决了合规性的问题。

那么 Terminal 已经是名副其实的 TradFi 与 DeFi 桥梁,所有 TradFi 项目 (如 tokenized T-bills) 都需要在 Terminal 上找二级市场流动性,也就是说 Terminal 将在机构级收益交易中占据领先地位。

- 重点:Converge Chain 上没有代币, Terminal 的 $TML 是 Converge 第一个原生代币,可以抢头矿。

上面是 Terminal 的背景,重点关注一个项目,并不是只考察它的背景,这就有点太狭义了,我们还是需要看项目解决了哪些问题。

三、小白过渡篇:IL 怎么出现的?(可跳过)目前中英文圈在谈到 Terminal 的时候,都是在说我上面第二节的内容,也就是项目「基本面」方面的内容,今天我们用通俗的语言从技术面来拆解 Terminal 的 Yield-Extraction 模式,让大家真正了解 DeFi。

在切入 Terminal 的 Yield-Extraction 模式之前,大家需要先给自己补课,搞懂 DeFi 中最疼的问题:Impermanent Loss (无常损失, IL) 是怎么出现的?

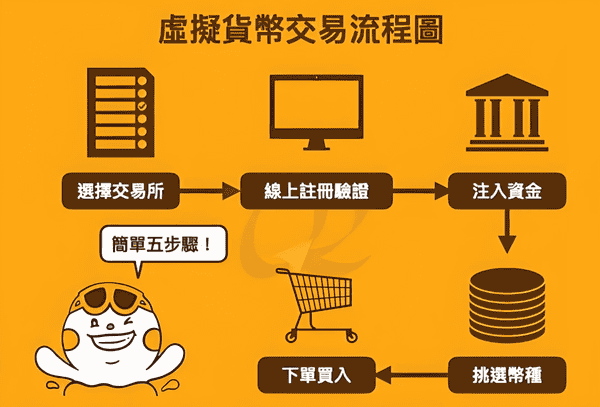

(一) 小白入门:LP 和 AMM今天 DeFi 的核心 — — 去中心化交易所 (DEX) 由二部分组成:

- LP (Liquidity Pool,流动性池) = 你把资金放到一个智能合约里,供别人交易;

- AMM (自动做市商) = 决定资金池里资产如何兑换的算法。

在传统 CEX 里交易通常靠 订单簿 (order book):买家挂单、卖家挂单,撮合成交。

但在 DEX 上,用户分散、交易对难以维持深度,于是就有了新的模式 — — 流动性池 (LP)。

- 你作为流动性提供者 (Liquidity Provider, LP),往池子里存入等值的两种资产,比如 ETH 和 USDT。其他用户想交易时,就直接和池子里的资金互动,不再需要传统买卖双方撮合。

- 激励:作为回报,LP 会获得交易手续费 (比如每笔交易 0.3% 分给 LP)。

LP流动性池只是「资金仓库」,但要让交易公平,需要一个 定价规则,这就是 AMM。AMM 提供一套算法,用来决定池子里两种资产的兑换比例。Uniswap 就是典型的 AMM)

经典公式:Uniswap V2 的 x * y = k,资产 A 数量×资产 B 数量=常数 K (恒定乘积做市商,CPMM)。

- 例如:池子里有 10 ETH 和 10,000 USDT → k = 100,000。

- 如果有人买 1 ETH,池子里 ETH 减少到 9,k 保持不变,则 USDT 必须变成 100,000/9 ≈ 11,111。

- 也就是说,买 1 ETH 需要支付 1,111 USDT,ETH 的价格就涨了。

意义:不需要传统挂单撮合,AMM 自动根据供需变化调节价格。

你以为到这里,你就了解 DeFi 了?如果你用上面的知识去玩 DeFi,你可能迅速返贫,因为市场已经进入 CLMM 了。

(二) 小白进阶:CLMMUniswap V2 首创 CPMM 之后,几乎所有的 DEX 都在模仿这种模式,由于是恒定乘积,人人都可以提供流动性,LP 必须在 0–∞ 之间提供流动性 (资金被稀释),绝大部分流动性处于无效区间 (没人用),这也一直被称为「傻瓜式资金池」。

2012 年 Uniswap 升级到 V3,它的核心目标是提高资金利用率,降低交易滑点,让 LP 可以有更多策略性选择。

具体做法是,你在平台上设定一个价格区间提供流动性,比如「我只想在 1500–2500 USDC/ETH 之间提供流动性」。

- 如果 ETH 价格在这区间内交易,你的资金利用率非常高,手续费收入也更丰厚;

- 如果 ETH 价格跑出区间,你的资产会被动转换成单边资产 (要嘛全 USDC,要嘛全 ETH),不再赚手续费。

这样做的优点是:资本效率更高 → 更少的资金赚更多的手续费。

缺点是:

- 风险放大 → 价格一旦突破区间,就不赚手续费,还可能被动「卖飞」上涨的资产。

- 管理复杂 → LP 需要频繁调整区间,几乎变成了「主动做市商」。

Uniswap V3 的 集中流动性 (Concentrated Liquidity) 已经成为整个 DeFi 的新标准,几乎所有 AMM (PancakeSwap V3、Curve、SushiXSwap) 都在模仿。

但它也带来了新的挑战:

- LP 管理更复杂;

- 无常损失风险被放大;(这是重点,下面就会围绕这个展开)

- 收益与风险的平衡更加考验专业度。

一句话总结:

- Uniswap V2 = 「人人都能被动提供流动性」;

- Uniswap V3 = 「LP 可以集中火力,但风险也更集中」,让 AMM 从「傻瓜式资金池」变成了「专业 LP 的竞技场」。

也就是说,新手小白如果想在 DeFi 赚到钱更加难上加难,如果不借助工具,你 Impermanent Loss (无常损失, IL) 风险被放大很多倍,原本 1000U 的投入不参加流动性可以赚 200U,参与流动性只能赚 20U。

(三) 高阶:数学模型解释 IL上文我们提到一个重点关键词:无常损失 (Impermanent Loss,IL),在 V2、V3 中 LP 提供者都会遇到的一个重要问题,这个问题导致 LP 提供者的收益率大为降低。

这也是 Ethena 比较苦恼的地方,Ethena 的 sUSDe 在传统 AMM 中因单边收益经常遇到永久性无常损失 (IL) 情况。

- 这里在强调一次:Ethena 的 sUSDe 是收益型稳定币,会自动累积收益 (也就是会升值)。

上面已经说了很多理论了,这里不再摆 이론知识, 举例了解:

1、模式一:普通 AMM (Uniswap V2 风格 ) 的 sUSDe/USDT IL

简单模型:

- 提供初始 LP:500 sUSDe + 500 USDT (sUSDe = 1 USDT)

- 过一段时间:外部的 sUSDe 因收益升值到 1.5 USDT。

- 而 LP 中 sUSDe 还是原价格;

- 这时套利者会大量买走池子里的 sUSDe,卖出 USDT,直到池子价格与市场对齐。池子始终在根据恒定乘积公式 (x * y = k),重新平衡价格。

- 重平衡后,你大约持有:408 sUSDe + 612 USDT,按新价格计算:408 × 1.5 + 612 ≈ 1224 USDT

- 如果你当初不组 LP,单纯持有 500 sUSDe + 500 USDT,500 sUSDe × 1.5 + 500 USDT = 1250 USDT

- 差额 26 USDT,就是V2 的无常损失 (Impermanent Loss,IL)

2、模式二:CLMM (Uniswap V3) 的 sUSDe/USDT IL

Uniswap V3 引入了 集中流动性机制:LP 可以指定「只在某个价格区间内提供流动性」。这提高了资金利用率 (更少资金 → 更多深度),但 极大放大了 IL 的风险。

- 场景设定:你提供 500 sUSDe + 500 USDT 的 LP,选择 0.91 ~ 1.10 的价格区。这么设定后,它的流动性只在这个价格范围内有效。

当 sUSDe 涨到 1.5 USDT (超出区间)

- 套利者会完全买走池子里的 sUSDe,把你的仓位换成 纯 USDT。

- 你最终持有大约 1024 USDT (因为池子被迫把 500 sUSDe 在较低价格卖掉)。

但如果你当初不组 LP,只是单纯持有 500 sUSDe + 500 USDT,你的收益是:

- 500 sUSDe × 1.5 + 500 USDT = 1250 USDT。

结果你组 LP 了,只能拿到 1024USDT,损失 226 USDT (≈ 18%)。

3、为什么集中流动性下 IL 更严重?

(1) 在 普通 AMM 中,价格区间是无限的,资产会逐渐重平衡;

(2) 在 CLMM 中,一旦价格突破你设定的区间:

- 你的仓位会「被动清算」,变成单边资产 (这里是 USDT);

- 你彻底错过了 sUSDe 升值的空间。

也就是说:区间越窄 → 流动性利用率越高 → IL 风险也越极端。

小结:

看到没有,1000U 不组 LP 可以拿到 1250USDT 的价值,组了 LP 最后只能得到价值 1024USDT,名义损失 226 USDT。

这也是为什么像 Terminal 这样的项目,要在 V3 基础上做机制改进 (比如 Redeemable Token 可兑换代币),来缓解 收益衍生的无常损失。

四、Terminal 怎么透过 Yield-Extraction 重塑流动性?上文讲了痛点:

- 在 V2 普通 AMM 下,sUSDe 涨价导致 LP 被动卖飞,出现小幅无常损失。

- 在 V3 集中流动性 AMM 下,价格一旦突破区间,LP 直接被「清算」为单边资产,错过涨幅,IL 被放大很多倍。

这对收益型稳定币 (像 sUSDe) 尤其致命,因为它们天生会随著收益升值。

换句话说,你越是想把 sUSDe 投进池子赚手续费,越容易被市场反薅。

那 Terminal 的核心创新就是:把「价格」和「收益」分离,解决收益衍生的无常损失 (IL) 问题。

Redeemable Token (可赎回代币) 机制普通的 LP 是需要将 sUSDe 和 USDT 等额存入池子,sUSDe = 会涨价的稳定币 (因为有收益,会越来越值钱)。

如果你把 sUSDe 和 USDT 直接丢进池子:

- sUSDe 涨了 → 池子需要重平衡 → 套利者会低价买走你的 sUSDe → 你亏了。

- 所以,直接用 sUSDe 当流动性,一定会触发 IL。

Terminal 干脆不让你直接把 sUSDe 放进池子,而是给 sUSDe 「套一层壳子」 — — rUSDe。

1、怎么套?

(1) 锚定关系

- 你存入 1 sUSDe,得到 1 rUSDe;

- rUSDe 的价值 始终等于 1 USDe (固定 1 美元)。

(2) 收益处理

- 当 sUSDe 从 1 USDe 涨到 1.5 USDe,

- 智能合约会 额外铸造新的 rUSDe,分给所有 rUSDe 持有人。

- 比如:1000 个 rUSDe → 再平分出 500 个 rUSDe (相当于收益)。

所以:

- rUSDe 在池子里看起来始终 = 1 USDe,不会触发套利;

- sUSDe 的上涨部分,被单独「打包成分红」发给你。

(3) 打个比喻:黄金 & 存单

- sUSDe = 黄金 (会升值)

- USDe = 美元纸币 (固定价值)

- rUSDe = 银行给你的黄金存单 (存单面值固定 1 美元,但银行会根据黄金涨价额外发利息给你)

普通池子:

黄金一涨价,套利者就来低价搬走黄金,你最后只剩美元 → 亏了。

Terminal 池子:

大家交易的只是存单 (rUSDe) 和美元,存单价格始终稳定;

黄金在后台升值后,银行给你多发新的存单 → 你既保住了黄金涨价的收益,又避免了套利砍仓。

以下内容为友情赞助提供

全网新项目分享交流群

扫码进群,获取最新项目资讯

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。